Was predigen die Analysten? Was sagt der Chart und wie sieht es mit den Fundamentaldaten aus? Das alles sind Fragen und Wörter, die regelmäßig im Rahmen einer Aktienanalyse fallen. Doch was ist eine Aktienanalyse überhaupt und wie führe ich diese durch?

Immerhin willst du wissen, ob eine Investition in eine bestimmte Aktie sinnvoll wäre. Alles Wichtige erfährst du in diesem Beitrag.

Was ist eine Aktienanalyse?

Wenn du in Aktien investierst, möchtest du normalerweise auch eine hohe Rendite, also die bestmöglichen Gewinne mit deinem investieren Geld erzielen. Dafür musst du vorher herausfinden, welche Aktie am besten geeignet ist und die höchste Rendite bei minimalem Risiko bringt.

Das ist nicht immer einfach und vor allen Dingen gibt es dafür keine Patentlösung, weil der Aktienmarkt starken Schwankungen ausgesetzt ist. Dennoch haben sich zwei ganz bestimmte Analyseverfahren für Aktien durchgesetzt, die Fundamental- und Chartanalyse. Die beiden Methoden sind die gängigsten Varianten, um gute Entscheidungen für Investitionen zu treffen.

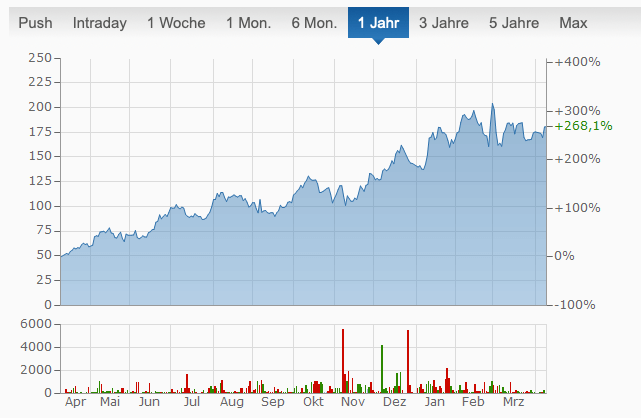

Bei einer Aktienanalyse schaust du also entweder die fundamentalen Daten eines Unternehmens (Kennzahlen) an oder analysierst den Aktienchart. Die Chartanalyse, welche ebenfalls Technische Analyse genannt wird, läuft hierbei meist über eine spezielle Software ab. Vor allem die Kursverläufe aus der Vergangenheit stehen im Fokus, um auf deren Grundlage bestimmte Regelmäßigkeiten im Kursverlauf zu erkennen und so Rückschlüsse auf die zukünftige Entwicklung ziehen zu können.

Wenn du eine Aktienanalyse durchführst, darfst du nicht zu perfektionistisch sein. Du wirst nie zu der Erkenntnis kommen, dass eine Aktie garantiert steigt oder fällt. Mit einer guten Aktienanalyse kannst du lediglich die Erfolgswahrscheinlichkeit deiner Investition erhöhen, aber Nichts vorhersagen.

Wie funktioniert die Fundamentalanalyse?

Die Fundamentalanalyse ist im Gegensatz zur Chartanalyse sehr auf die verschiedenen Unternehmenskennzahlen fixiert.

Deshalb sind die zentrale Fragen dieser Analyse:

- Was ist das Geschäftsmodell?

- Womit verdient das Unternehmen Geld?

- Ist dies auf Dauer rentabel?

Neben diesen Fragen solltest du dir auch die folgenden Kennzahlen anschauen.

Rentabilität

Wie hat sich der Gewinn in den zurückliegenden Geschäftsjahren entwickelt? Steigt er, stagniert er oder fällt er sogar?

Kurs-Gewinn-Verhältnis (KGV)

Das Kurs-Gewinn-Verhältnis ist ebenfalls eine wichtige Kennzahl, um eine Aktie zu bewerten. Es setzt den Gewinn je Aktie in Beziehung zum aktuellen Aktienkurs. Genauer gesagt teilst du den Kurs durch den Gewinn pro Aktie. Je kleiner das KGV, desto preiswerter ist eine Aktiengesellschaft an der Börse bewertet.

Wenn das Kurs-Gewinn-Verhältnis besonders hoch ist, dann gilt eine Aktie als teuer oder überbewertet. Hier solltest du die Finger von lassen. Außerdem solltest du beachten, dass für die Berechnung des KGVs immer der zu erwartende Gewinn eines börsennotierten Unternehmens herangezogen wird.

Kurs-Cashflow-Verhältnis (KCV)

Der Cashflow gibt an, wie liquide ein Unternehmen ist – ob es also seine Kredite tilgen sowie neue Investitionen aus eigener Tasche finanzieren kann.

Im Rahmen der Aktienanalyse wird der Cashflow je Aktie ins Verhältnis zum Aktienkurs gesetzt. Der stellvertretende Geschäftsführer des Deutschen Aktieninstituts Franz-Josef Leven sagt dazu Folgendes: „KGV und KVC sind wichtig, um herauszufinden, ob Aktien unter- oder überbewertet sind.“

Trotzdem solltest du dich nicht nur auf eine einzige Kennzahl wie beispielsweise das KGV oder das KCV verlassen, weil es sich bei diesen Werten nur um eine Momentaufnahme handelt, die sich aufgrund einer Änderung des Aktienkurses von heute auf morgen ändern kann.

Dividendenrendite

Eine weitere Kennzahl, die für die Fundamentalanalyse eine wichtige Rolle spielt, ist die Dividendenrendite. Bei Dividende handelt es sich um einen ausgeschütteten Gewinn pro Aktie. Dividenden werden meist einmal im Jahr von der Aktiengesellschaft an die Aktionäre ausgeschüttet.

Zurück zur Dividendenrendite: Diese kannst du errechnen, indem du die ausgeschüttete Dividende ins Verhältnis zum aktuellen Kurs setzt. Die konkrete Berechnung: Dividende multipliziert mit 100, geteilt durch den aktuellen Aktienkurs.

Bevor du versuchst, die Dividendenrendite einer Aktie auszurechnen, gehe erst einmal der Frage auf den Grund, ob überhaupt eine Dividende bezahlt wird. Nicht alle Aktiengesellschaften an der Börse zahlen eine Dividende. Sie sind nicht dazu verpflichtet.

Eigenkapitalquote

Die Eigenkapitalquote kann, muss aber nicht, ein Hinweis darauf sein, wie krisensicher eine Aktiengesellschaft aufgestellt ist. Je höher das Eigenkapital ist, desto besser kann das Unternehmen durch eine wirtschaftliche Krise kommen, da es genug Eigenkapital zum Ausgleich von Verlusten zur Verfügung hat.

Das Gegenstück ist die sogenannte Fremdkapitalquote, die den Verschuldungsgrad eines Unternehmens in Zahlen sichtbar macht. Wenn das von dir durchleuchtete Unternehmen eine niedrige Eigenkapitalquote aber eine hohe Fremdkapitalquote hat, ist das Risiko hoch, dass die Aktiengesellschaft während einer finanziellen Krise von ihrem eigenen Schuldenberg begraben wird und schlimmstenfalls pleite geht.

Wie funktioniert die Chartanalyse?

Nun kommen wir zur anderen Variante der Aktienanalyse, der Chartanalyse, die auch als Technische Analyse bezeichnet wird.

Die Erkenntnisse zur Entwicklung einer Aktie gewinnst du hier auf einer anderen Grundlage. Im Mittelpunkt der Chartanalyse steht die Untersuchung historischer Kurse einer Aktie und nicht die Analyse verschiedener Kennzahlen. Die Chartanalyse hat einen spekulativeren und risikoreicheren Ansatz als die Fundamentalanalyse. Häufig wird diese Methode zur Analyse beim Trading eingesetzt.

Auf einer der Achsen des Kurscharts hältst du die Kurse einer Aktie fest und auf der anderen markierst du einen bestimmten Zeitraum. Es geht darum, Regelmäßigkeiten im Kursverlauf der Aktie zu erkennen, durch die du Rückschlüsse auf die zukünftige Entwicklung schließen kannst.

Zu diesen Regelmäßigkeiten können Unterstützungslinien, Widerstandslinien als auch markante Kurse wie Trendwendepunkte gehören. Andere Regelmäßigkeiten sind ebenfalls möglich. Mehr über die verschiedenen Regelmäßigkeiten bei der Chart-Analyse liest du hier.

Ein kleines Beispiel: Du kannst der Technischen Analyse entnehmen, dass der Kurs einer Aktie fast immer nach einem Einbruch an einem bestimmten Punkt angehalten hat und wieder in Form einer Trendwende gestiegen ist? In diesem Fall lägen hier eine Unterstützungslinie und ein Kaufsignal vor.

Wenn du das Ganze übst und ein Gespür für das Erkennen solcher Figuren und Chartmuster entwickelst, kannst du eine oftmals zutreffende Einschätzung abgeben, ob der Kurs einer Aktie beim Erreichen eines bestimmten Punktes fallen oder steigen wird. Eine Chartanalyse ist für fast jeden erdenklichen Zeitraum möglich: Über mehrere Jahre hinweg bis hin zu wenigen Stunden oder Minuten.

Andere Arten der Aktienanalyse

Zu einer Aktienanalyse müssen nicht zwangsläufig nur die beiden gängigsten Methoden wie die Chart- und Fundamentalanalyse gehören. Es können auch eine Länderanalyse oder Branchenanalyse zum Bewerten von verschiedenen Aktien genutzt werden.

Die Länderanalyse

Im Falle der Länderanalyse analysierst du nicht primär eine einzelne Aktie, sondern das Land, in dem die Aktiengesellschaft ihren Hauptsitz hat. Du fokussierst dich auf die wirtschaftlichen sowie politischen Faktoren des Landes. Diese Faktoren kannst du meist an Zahlen und Daten festmachen.

Die folgenden Punkte sind für dich bei einer Länderanalyse interessant:

- Staatsform

- Wirtschaftliche Lage & Wirtschaftswachstum

- Arbeitslosenquote

- Wirtschaftssystem

- Inflationsrate

- Zinsniveau

- Kapitalmarktaufsicht vorhanden?

- Wirtschaftliche Eingriffe des Staates?

Anhand dieser Kennzahlen versuchst du zum Ende der Länderanalyse ein Fazit zu ziehen, ob das Marktumfeld für die entsprechende Aktiengesellschaft gut ist und ein großartiges Wachstum ermöglicht.

Die Branchenanalyse

Auch bei der Branchenanalyse geht es nicht darum, sich eine einzelne Aktie im Detail anzuschauen. Stattdessen untersuchst du die Branche, in welcher das Unternehmen aktiv ist. Es ist empfehlenswert, dass du erst eine Länderanalyse durchführst und dich anschließend der Branche widmest.

Beschäftige dich im Rahmen deiner Branchenanalyse mit den folgenden Faktoren. Sie helfen dir, die Gesamtsituation der Branche einzuschätzen.

- Mehr Angebot als Nachfrage oder umgekehrt?

- Wie ist die Verhandlungsmacht von Abnehmern und Lieferanten?

- Wie hoch ist der Wettbewerb in der Branche?

- Branchen-Kennzahlen

Wie wir selbst bei einer Aktienanalyse vorgehen

Bevor wir starten und dir erklären, wie wir bei einer Aktienanalyse vorgehen, müssen wir noch einige Dinge klarstellen. Es gibt keinen perfekten Weg, um eine Aktie zu analysieren und die gängigen Wege, die es gibt, kannst du leider nicht innerhalb von 10 Minuten lernen. Das solltest du im Hinterkopf behalten.

Auf passende Aktien aufmerksam werden

Bevor wir die eigentliche Aktienanalyse durchführen können, müssen wir uns erst eine der weltweit mehr als 10.000 Aktien aussuchen. Doch auf eine passende und gute Aktie aufmerksam zu werden, die sich nicht schon vor der Aktienanalyse als Flop entpuppt, ist nicht immer einfach.

Glücklicherweise gibt es dafür unterschiedliche Möglichkeiten:

- Wenn wir mit offenen Augen durch die Welt gehen, finden wir an vielen Ecken Produkte von bekannten und für unsere Geldanlage geeigneten Unternehmen. Welche Produkte nutzt du beispielsweise selbst? Welche Marke und welches Unternehmen stecken hinter diesen? Hier bietet sich für uns immer die Chance, in solide Unternehmen zu investieren.

- Regelmäßig Wirtschaftsnachrichten zu lesen und sich im Internet zu informieren, ist die zweite Möglichkeit, auf gute Aktien aufmerksam zu werden.

- Ab und zu schauen wir uns auch die Aktien in den bekanntesten Aktienindizes (MSCI World, Dow Jones und S&P 500) an. Bei den Unternehmen, die in solchen Indizes gelistet sind, handelt es sich in den meisten Fällen um solide und sehr große Unternehmen, bei denen sich eine Investition lohnen kann.

- Die letzte Möglichkeit sind Experten: Welche Aktien werden momentan empfohlen? Bei welchen Unternehmen sind die professionellen Analysten überwiegend positiv gestimmt?

Mit diesen 4 Möglichkeiten suchen wir uns spannende Aktien heraus, die wir im Anschluss analysieren. Für jeden ist eine passende Methode dabei.

Einen Überblick bekommen

Nach dem Auswählen einer Aktie geht es darum, sich einen Überblick über das Unternehmen zu verschaffen. Wir müssen in diesem Schritt das Geschäftsmodell des Unternehmens verstehen. Hier interessieren uns Kennzahlen, Analysemethoden und Tools noch gar nicht. Oft reicht eine schlichte Google Suche oder das Lesen eines Wikipedia-Artikels, um das Unternehmen besser kennenzulernen.

Es gibt wieder drei zentrale Fragen, die uns dabei helfen, optimal auf die Aktienanalyse vorbereitet zu sein:

- In welcher Branche ist die Aktiengesellschaft aktiv?

- In welcher Phase befindet sich das Unternehmen? Wächst es stark, richtet es sich neu aus oder steht es unter enormen Druck?

- Wo ist der Hauptsitz? Wer ist der CEO? Welche besonderen Meldungen gingen in den letzten Wochen über das Unternehmen durch die Medien?

Fundamentalanalyse

Im nächsten Schritt schauen wir uns konkrete Zahlen an. Das gehört zu einer guten Aktienanalyse dazu.

Dabei helfen uns meist extra dafür gemachte Tools bzw. der Investor Relations Bereich eines jeden börsengelisteten Unternehmens. Verstehen und bewerten – darum geht es bei der Fundamentalanalyse. Die meisten relevanten Zahlen findest du im Internet. Wir nutzen für die Fundamentalanalyse die oben vorgestellten Kennzahlen.

The individual investor should act consistently as an investor and not as a speculator.

– Benjamin Graham

Wie sieht die Zukunft des Unternehmens aus?

Grundsätzlich wird an der Börse die Zukunft gehandelt. Das war schon immer so und wird auch immer so sein. Deshalb schauen wir uns im Rahmen unserer Aktienanalyse auch an, wie sich das entsprechende Unternehmen entwickelt und welche Dinge es für die Zukunft geplant hat.

Die bisher gestellten Fragen geben uns bereits einen groben Einblick. In der Regel informieren wir uns auch über Strategie, die das Unternehmen verfolgt. In einem sogenannten „Shareholder Letter“ legt der CEO einer Aktiengesellschaft die Unternehmensstrategie für die nächste Jahr dar. Außerdem berichtet er über das Führungsteam und die Lage des Unternehmens. Einen solchen Brief findest du im Investor Relations Bereich auf der Firmenwebsite.

Spannend wäre zum Beispiel, was die Vorstände der großen deutschen Autokonzerne für die Zukunft planen, da die Automobilindustrie sich momentan durch Elektromobilität und autonomes Fahren in einem starken Umbruch befindet. Wie wird darauf reagiert und in der Zukunft gehandelt?

Allerdings solltest du beachten, dass der CEO in seinem Brief nicht immer die ganze Wahrheit preisgibt. Einige Unternehmen stehen nämlich unter strenger Beobachtung und fürchten sich davor, zu viele Details preiszugeben, auf die sich die Medien aber auch die Konkurrenz stürzen könnten.

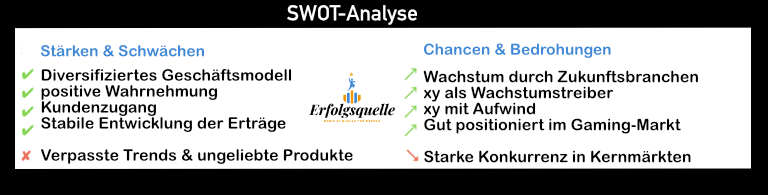

SWOT-Analyse für die Aktienanalyse

Die Aktiengesellschaft, in welche wir investieren möchten, haben wir nun durchleuchtet. Wir kommen anschließend zur Bewertung, bei der uns die sogenannte SWOT-Analyse helfen kann.

SWOT ist ein Akronym und steht für:

- Strengths (= Stärken)

- Weaknesses (= Schwächen)

- Opportunities (= Chancen)

- Threats (= Bedrohungen)

Die SWOT-Analyse wird häufig in der klassischen Betriebswirtschaftslehre von Führungskräften in hohen Unternehmenspositionen eingesetzt, um die richtigen Entscheidungen zu treffen. Sie wird als Quadrant mit vier Bereichen dargestellt.

Für unsere Aktienanalyse modifizieren wir die Liste eine wenig und schreiben für jede der vier Kategorien die Aspekte auf, die wir für die Aktiengesellschaft als zutreffend empfinden.

Ein Beispiel der SWOT-Analyse siehst du hier:

Eine SWOT-Analyse Vorlage, die wir für dich erstellt haben, kannst du hier herunterladen:

Aktienanalyse abschließen

Noch ein wenig Arbeit und wir haben unsere Aktienanalyse geschafft. Zum Abschluss geht es darum, unsere Aktienanalyse richtig einzuordnen.

Dafür stellen wir uns die folgenden Fragen:

- Gibt es viele Hedgefondsmanager, die momentan auf fallende Kurse unserer analysierten Aktie wetten?

- Wie hat sich der Aktienkurs in den letzten paar Wochen entwickelt? Was denkt der Markt über die Entwicklung unseres untersuchten Unternehmens?

- Stimmen die Ergebnisse unserer Aktienanalyse mit denen der anderen Analysten und Experten überein?

- Gibt es gegebenenfalls neue Ideen, Denkanstöße oder Fragen, die unsere Aktienanalyse noch verbessern könnten?

Wir sind an dem Punkt angelangt, an dem wir stolz sagen können, dass wir erfolgreich eine Aktie analysiert haben. Auch die Ergebnisse unserer Analyse haben wir richtig eingeordnet, sodass wir diese für unsere Anlageentscheidungen berücksichtigen können.