Hast du schon mal von Aktienoptionen gehört? Kennst du auch ihre Funktionsweise?

In dem heutigen Beitrag möchten wir mit dem Halbwissen rund um Aktienoptionen aufräumen und erklären dir, wie Aktienoptionen funktionieren und was ihre Chancen und Risiken sind.

Was sind Aktienoptionen?

Aktienoptionen gehören zur Kategorie der Derivate. Ihr Wert basiert auf dem Wert der zugrunde liegenden Aktien.

In der Fachsprache bezeichnet man den zugrunde liegenden Wert als Basiswert oder Underlying. Denn Optionen gibt es gleichermaßen für Indizes, Währungen und weitere Derivate wie Futures.

Der Begriff „Aktienoption“ bezeichnet dabei nur die Optionen auf Aktien.

Aktienoptionen sind ein Vertrag zwischen zwei Parteien, der einen festen Fälligkeitstermin und eine entsprechende Laufzeit hat. Außerdem hat jede Aktienoption einen vordefinierten Ausübungspreis; wird Basispreis oder Strike genannt.

100 Aktien sind bei einer Aktienoption grundsätzlich die festgelegte Quantität des Underlyings. Bei Fälligkeit können diese 100 Aktien zum vorher festgelegten Ausübungspreis gekauft oder verkauft werden.

Aktienoptionen sind keine Anteile an Unternehmen, sondern verbriefte Rechte, Aktien zu einem vordefinierten Ausübungspreis zu kaufen oder verkaufen. Dieser Kauf oder Verkauf kann – muss aber nicht – bei Fälligkeit zur einer festgelegten Stückzahl stattfinden.

Solltest du dich für die Ausübung einer Aktienoption entscheiden, muss der Verkäufer dieser Aktienoption (Stillhalter) die vereinbarte Leistung erbringen.

Mit Aktienoptionen spekulierst du darauf, dass der Kurs einer Aktie sich künftig in eine bestimmte Richtung entwickelt. Aktienoptionen sind deshalb bedingte Termingeschäfte.

Wie funktionieren Aktienoptionen?

Eine Aktienoption ist ein Termingeschäft zwischen zwei Parteien, dem Stillhalter (Verkäufer der Aktienoption) und dem Inhaber (Käufer der Aktienoption).

Das Geschäft beginnt durch einen Tausch: Der Verkäufer der Option erhält eine Optionsprämie (Preis der Option) und der Käufer im Gegenzug die Aktienoption. Der Stillhalter muss dem Inhaber ab sofort die vereinbarte Leistung bei Fälligkeit gewähren, wenn dieser sich für die Ausübung der Option entscheidet.

Aus diesem Grund zielt der Stillhalter auf den wertlosen Verfall der Aktienoption ab, damit er Geld verdient.

Die Optionsprämie musst du als Käufer einer Aktienoption immer zahlen – auch wenn du nicht dein verbrieftes Ausübungsrecht nutzt.

Die unterschiedlichen Arten von Aktienoptionen

Bei Aktienoptionen kannst du zwischen Put und Call-Optionen unterscheiden. Die Put-Option nennt sich auch Verkaufsoption oder Put, die Call-Option Kaufoption oder Call.

Call-Option

Eine Call-Option ermöglicht dir, den zugrundeliegenden Basiswert (Aktien) zu kaufen.

Wenn du eine Call-Option ausübst, muss der Stillhalter dir 100 Aktien zu einem vorher festgelegten Preis liefern.

Eine Ausübung macht nicht immer Sinn – nur wenn der Aktienkurs über dem vordefinierten Ausübungspreis + der Optionsprämie liegt.

Put-Option

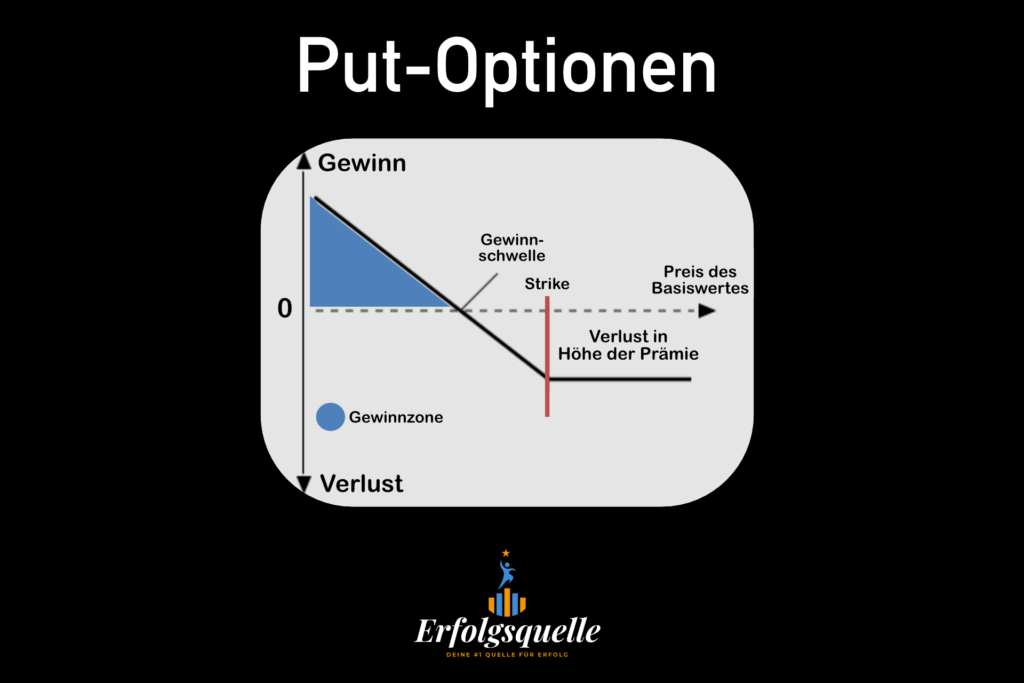

Eine Put-Option ermöglicht dir, den zugrundeliegenden Basiswert (Aktien) zu verkaufen.

Wenn du eine Put-Option ausübst, muss der Stillhalter dir 100 Aktien zu einem festgelegten Preis abnehmen.

Eine Ausübung macht nicht immer Sinn – nur wenn der Aktienkurs unter dem Ausübungspreis – der gezahlten Optionsprämie liegt.

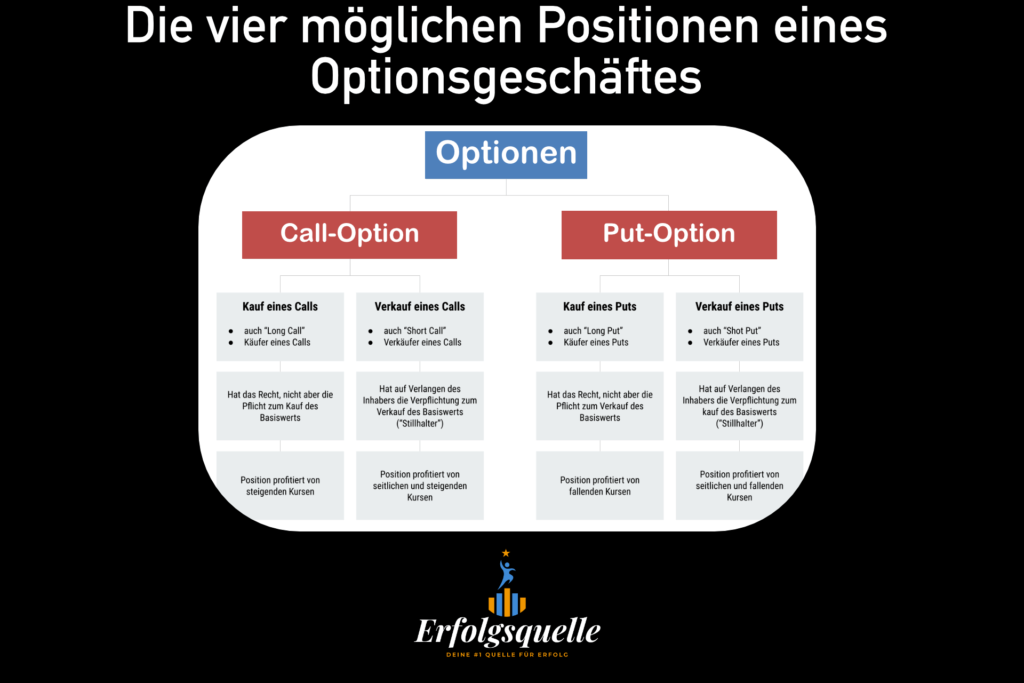

Die vier möglichen Positionen bei einer Aktienoption

Als Einsteiger ist es für dich vielleicht verwirrend: Es gibt in Bezug auf eine Aktienoption vier mögliche Positionen, weil beide Optionsarten bereits vor der Ausübung weiterverkauft oder gekauft werden können.

Die drei verschiedenen Ausübungsmöglichkeiten

Aktienoptionen können anhand ihrer Ausübungsmöglichkeiten in drei Gruppen eingeordnet werden.

- Amerikanische Optionen: Aktienoptionen mit der Möglichkeit zur Ausübung während der gesamten Laufzeit

- Europäische Optionen: Ausübung ausschließlich bei Fälligkeit möglich

- Bermuda Optionen: Aktienoptionen, die an vorab festgelegten Zeitpunkten eingelöst werden können

Die meisten Aktienoptionen sind in der Praxis vom amerikanischen Typ.

Die Ausübungsmöglichkeiten beziehen sich nur auf den Zeitpunkt, an dem theoretisch die Andienung der Aktien stattfinden könnte; während der gesamten Laufzeit kannst du eine Aktienoption trotzdem direkt am Markt weiterverkaufen.

Der Ausübungspreis einer Aktienoption

Der Ausübungspreis (Strike) einer Aktienoption gibt den Preis an, für den die zugrundeliegenden Aktien bei einer Ausübung gekauft oder verkauft werden können.

Eine Aktienoption kann einen inneren Wert haben. Dieser hängt von der Differenz zwischen dem Ausübungspreis und dem aktuellen Aktienkurs ab.

Strike und Call-Preis

Call-Aktienoptionen haben immer dann einen inneren Wert, wenn der Aktienkurs der zugrundeliegenden Aktien über dem Ausübungspreis liegt.

Beispiel: Der Ausübungspreis liegt bei 100 Euro und der Aktienkurs bei 120 Euro. 20 Euro wären bei diesem Beispiel der innere Wert.

Der Inhaber des Calls kann sich für eine Ausübung entscheiden: Der Stillhalter müsste die einzelne Aktie für 100 Euro an den Inhaber verkaufen.

Der Gewinn würde bei 100 Aktien 2000 Euro betragen (Aktien konnten für 10000 Euro statt 12000 Euro gekauft werden).

Alternativ kann der Inhaber sich für die direkte Realisierung der Gewinne entscheiden. In diesem Fall würde die Differenz von 2000 Euro per Barausgleich beglichen werden.

Strike und Put-Preis

Put-Aktienoptionen haben dementsprechend immer dann einen inneren Wert, wenn der Aktienkurs unter dem Ausübungspreis liegt.

Beispiel: Der Ausübungspreis der Put-Option liegt bei 90 Euro und der Aktienkurs notiert bei 80 Euro. Der innere Wert würde in diesem Fall 10 Euro betragen.

Der Inhaber hat das Recht, die einzelne Aktie für 90 Euro an den Stillhalter zu verkaufen, obwohl dieser die Aktien am Markt für lediglich 80 Euro kaufen könnte.

Gewinn ist die Differenz abzüglich der gezahlten Optionsprämie.

Vorteile von Aktienoptionen

Was sind die Vorteile von Aktienoptionen?

Aktienoptionen als Vergütung

Als Mitarbeiter eines börsennotierten Unternehmens könntest du Aktienoptionen (Calls) als Teil deiner Vergütung erhalten. So würdest du über direktem Wege von einem steigenden Aktienkurs profitieren.

Ein Arbeitgeber kann durch Aktienoptionen seine Mitarbeiter motivieren, durch effizienteres Arbeiten zum Unternehmenserfolg beizutragen.

Aktienoptionen zur Absicherung

Wie wir bereits in unserem Beitrag „Aktien absichern“ erwähnt haben, kannst du Aktienoptionen zur Absicherung deines Depots verwenden.

Beispiel: Ein Anleger kann durch den Kauf einer Put-Option eine entsprechende Long-Position einer Aktie absichern. Short-Positionen können durch den Erwerb eines Calls abgesichert werden.

Da sich eine Aktienoption auf 100 Aktien bezieht, solltest du bei der Absicherung das Hedge Ratio beachten.

Handel mit Aktienoptionen

Aktienoptionen werden häufig für Spekulationen genutzt, um von steigenden oder fallenden Aktienkursen zu profitieren – aufgrund der Hebelwirkung sind sie für Spekulationen besonders interessant.

Kaufst du also Aktienoptionen, brauchst du dafür deutlich weniger Kapital als bei Aktien. Mit geringerem Kapitaleinsatz lassen sich deswegen höhere Gewinne erzielen; jedoch auch größere Verluste.

Nachteile von Aktienoptionen

Ein höheres Renditepotenzial bedeutet höhere Risiken.

Welche Nachteile haben Aktienoptionen?

Risiko eines Verlustes

Aktienkurse entwickeln sich nicht immer wie erwartet. Wegen der Hebelwirkung von Aktienoptionen kann es zu großen Verlusten kommen.

Wenn du eine Aktienoption initial kaufst, verfällt die Aktienoption im schlimmsten Fall wertlos. Du würdest dann dein Kapital in Höhe der gezahlten Optionsprämie (Preis der Option) verlieren.

Beim initialen Verkauf einer Aktienoption ist das Risiko wesentlich höher, da du als Stillhalter agierst.

Die Unterschiede zwischen Aktienoptionen und Optionsscheinen

Optionsscheine und Aktienoptionen sind nicht dasselbe; sie sind ähnlich zueinander, funktionieren aber grundsätzlich unterschiedlich.

Optionen sind bedingte Termingeschäfte, die über Terminbörsen abgeschlossen werden. Sie sind standardisiert hinsichtlich der Kontraktgröße, Zahlungs- und Lieferbedingungen.

Optionsscheine sind ebenfalls bedingte Termingeschäfte. Diese werden allerdings über den Direkthandel mit einer emittierenden Bank abgeschlossen. Außerdem sind Kontraktgröße, Zahlungs- und Lieferbedingungen hier nicht standardisiert.

Anbei findest du eine Tabelle. Diese listet die wesentlichen Unterschiede von Optionen und Optionsscheinen auf.

| Unterschiede | Option | Optionsschein |

| Handel | Terminbörsen | Außerbörslich |

| Standardisierung | Ja | Nein |

| Verkäufer | jeder Anleger | nur Emittent |

| Preisbildung | transparent | intransparent |