Vielleicht hast du schon öfters mal vom sogenannten „Fear and Greed Index“ gehört. Doch was sagt dieser Index überhaupt aus und wie wird er berechnet? Diese und viele weitere Fragen beantworten wir dir in diesem Beitrag.

Fear and Greed Index: Definition

Der Fear and Greed Index wurde im Jahr 2012 von dem US-amerikanischen Fernsehsender CNN entwickelt, um die aktuelle Börsenstimmung zu bewerten. Der Index misst die zwei wichtigsten Emotionen der Anleger, Angst und Gier (Fear and Greed). CNN Business berechnet den Fear and Greed Index tagesaktuell auf Grundlage verschiedener Faktoren, die wir dir weiter unten vorstellen.

Da es wissenschaftlich bewiesen ist, dass Emotionen wie Angst und Gier das Verhalten von vielen Anlegern beeinflussen, kann der Index dafür genutzt werden, um festzustellen, ob der Aktienmarkt aktuell fair bewertet ist. Außerdem lassen sich anhand des Index Vermutungen aufstellen, wie sich der Markt in Zukunft entwickelt.

Es gibt übrigens ebenfalls einen Fear and Greed Index für den Kryptomarkt, den die Website Alternative.me veröffentlicht.

Was sagt der Index aus?

Wenn der Fear and Greed Index auf Angst bzw. Furcht steht, kann angenommen werden, dass viele Aktien unter ihrem eigentlichen Wert gehandelt werden, was als Kaufsignal interpretiert werden kann.

Gleichzeitig kann übermäßige Gier ein Signal dafür sein, dass es bald zu einer Korrektur kommt, weil viele Aktien über ihrem eigentlichen Wert gehandelt werden. Für aktive Trader würde diese Situation ein Verkaufssignal darstellen.

Somit ist der Fear and Greed Index ein Indikator dafür, ob eine Mehrheit der Anleger ängstlich oder gierig ist. Gleichzeitig dient er als konträrer Indikator für antizyklisches Investieren.

Die vergangene Entwicklung des Fear and Greed Index

Wie das Diagramm zeigt, ist der Fear and Greed Index ein guter Indikator für die jeweiligen Höchst- und Tiefstände des amerikanischen S&P 500 Index.

Außerdem ist erkennbar, dass der Index von massiven Schwankungen betroffen ist. Die Emotionen Gier und Angst wechseln sich also bei einem Großteil der Anleger regelmäßig ab.

Wie wird der Fear and Greed Index berechnet?

Zur Berechnung des Fear and Greed Index werden von CNN sieben verschiedene Indikatoren untersucht, die wir dir im Folgenden genauer vorstellen.

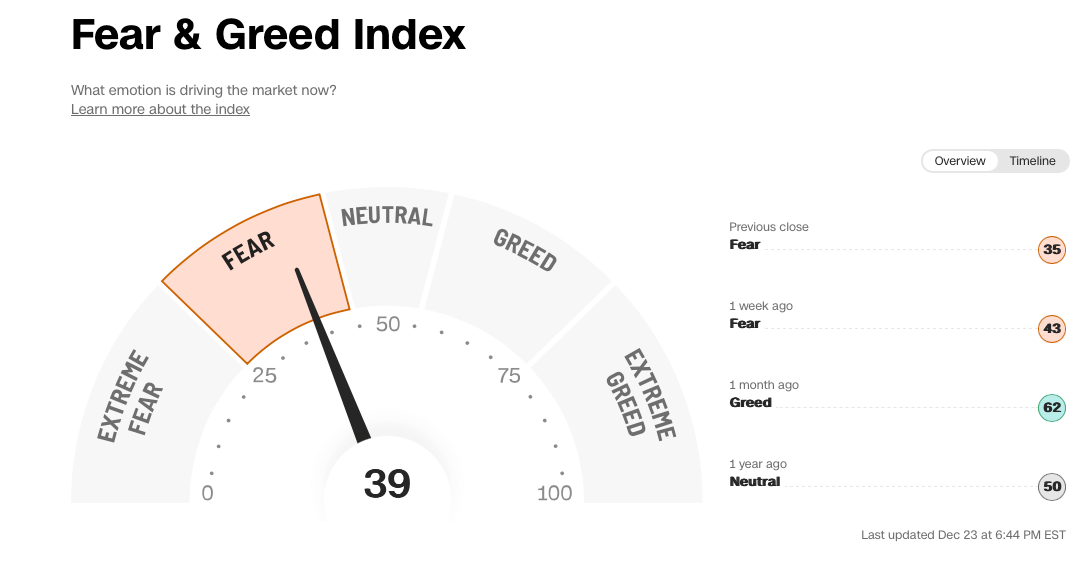

Allgemein werden die beiden Emotionen Angst und Gier auf einer Skala von 0 (extreme Furcht) bis 100 (extreme Gier) abgebildet. Je höher der Index, desto gieriger ist ein Großteil der Anleger. Je niedriger, desto ängstlicher. Ein Wert von 50 ist neutral.

CNN misst jeden dieser sieben Indikatoren mit einer Skala von 0 bis 100. Zur Berechnung des eigentlichen Fear and Greed Index wird dann ein gleich gewichteter Durchschnitt der sieben Indikatoren gebildet.

Marktmomentum (Market Momentum)

Der Marktmomentum Indikator vergleicht den aktuellen Stand des breiten US-amerikanischen Aktienindex S&P 500 mit seinem 125-Tage-Durchschnitt.

Wenn der Index nahe an seinem 125-Tage-Durchschnitt notiert, würde der Indikator ein neutrales Ergebnis von 50 Punkten aufweisen. Steht der Index hingegen über dem 125-Tage-Durchschnitt, gibt es eine Tendenz in Richtung Gier. Ein Stand unterhalb des 125-Tage-Durchschnitts würde Furcht und Verunsicherung der Anleger bedeuten.

Aktienmarktstärke (Stock Price Strength)

Der nächste Indikator vergleicht die Anzahl der Aktien, die an der New York Stock Exchange neue 52-Wochen-Höchststände erreichen, mit der Anzahl an Aktien, die neue 52-Wochen-Tiefstände erreichen.

Bei einem Gleichgewicht käme es zu einem neutralen Ergebnis. Gibt es jedoch mehr Aktien, die ihre 52-Wochen-Tiefstände erreichen, ist dies ein Anzeichen dafür, dass die Anleger ängstlich sind. Das Gegenteil würde für Gier sprechen.

Aktienkursbreite (Stock Price Breadth)

Die Aktienkursbreite untersucht das Handelsvolumen der Aktien, welche aktuell steigen und derer, die aktuell fallen.

Sollte das Handelsvolumen bei steigenden Aktien größer sein als bei fallenden, würde dies auf Gier hindeuten. Wenn hingegen höhere Handelsvolumen bei fallenden Aktien zu beobachten sind, ist dies ein Indikator für Angst. Falls keine Tendenz erkennbar ist, spricht dies für eine neutrale Stimmung.

CNN verwendet für die Berechnung dieses Indikators den McClellan Volume Summation Index.

Put und Call Verhältnis (Put and Call Options)

Der Put und Call Verhältnis Indikator basiert auf dem Handelsvolumen von Put- und Call-Optionen und setzt die Anzahl an Put-Optionen mit der Anzahl an Call-Optionen ins Verhältnis.

Eine steigende Anzahl von Put-Optionen drückt hierbei einen Absicherungsbedarf des eigenen Depots aus und wird deshalb als Anzeichen für Angst gewertet. Wenn jedoch mehr Call-Optionen gehandelt werden, führt dies zu dem Ergebnis der Gier.

Nachfrage nach Schrottanleihen (Junk Bond Demand)

Der Junk Bond Indikator analysiert die Differenz zwischen den Renditen von Anleihen mit geringer Bonität (Junk Bonds) und den Renditen von Anleihen mit hoher Bonität (Investment Grade).

Ein hoher Spread zwischen den Renditen der unterschiedlichen Anleihen würde für Angst sprechen, da Investoren einen höheren Risikoaufschlag für Anleihen mit schlechter Bonität verlangen und die Nachfrage nach Schrottanleihen zurückgeht. Das Gegenteil, eine steigende Nachfrage nach Junk Bonds und eine geringere Differenz, würde auf Gier hindeuten.

Marktvolatilität (Market Volatility)

Um die Marktvolatilität zu bestimmen, vergleicht CNN Business den aktuellen Stand des CBOE Volatilitätsindex mit seinem 50-Tage-Durchschnitt. Der Volatilitätsindex misst die Schwankungen der Aktien des S&P 500 Index.

Notiert der Index deutlich über dem 50-Tage-Durchschnitt, herrscht eine erhöhte Volatilität am Markt – meistens ausgelöst durch Angst. Ein geringerer Stand des VIX im Vergleich zu seinem 50-Tage-Durchschnitt spricht für die Gier vieler Anleger. Wenn der aktuelle Stand ungefähr dem 50-Tage-Durchschnitt entspricht, ergibt sich ein neutrales Ergebnis.

Nachfrage nach sicheren Häfen (Safe Haven Demand)

Die Nachfrage nach sicheren Häfen wird ermittelt durch den Vergleich der Performance von Aktien mit der Performance von US-Staatsanleihen über einen Zeitraum von 20 Tagen.

Bei einer besseren Performance der Aktien gegenüber den US-Staatsanleihen, wird dem Aktienmarkt Gier zugeschrieben, während eine Outperformance der Staatsanleihen für Furcht spricht. Bei einer leicht besseren Performance der Aktien oder einer sehr ähnlichen Performance beider Wertpapierarten ist das Ergebnis neutral.

Was bringt mir der Fear and Greed Index?

Die Verhaltensökonomik ist sich überwiegend einig, dass Emotionen wie Gier und Angst unser Gehirn in einer solchen Art und Weise beeinflussen können, dass wir unseren gesunden Menschenverstand und die Selbstkontrolle außer Acht lassen.

Es ist deshalb sinnvoll, ab und zu einen Blick auf den CNN Fear und Greed Index zu werfen, um über die aktuelle Gefühlslage der Anleger informiert zu sein.

Außerdem zeigt die Geschichte, dass der Fear and Greed Index oft ein zuverlässiger Indikator für eine Wende an den Aktienmärkten war.

Solange man den Index nicht als einzige Informationsquelle für Anlageentscheidungen nutzt und auch andere Quellen heranzieht, ist es durchaus sinnvoll, die Angst und Gier der Anleger im Auge zu behalten.

Kritik am Fear and Greed Index

Trotzdem gibt es natürlich auch Kritik am Fear and Greed Index. So ermutige dieser beispielsweise eher zum Market-Timing als zum klassischen Buy-and-Hold. Buy-and-Hold ist aber langfristig der beste Weg, um in Aktien zu investieren und eine gute Rendite zu erzielen. Häufiges Traden von Aktien wirkt sich in den meisten Fällen negativ auf den Gewinn aus.

Zusätzlich besteht unter Experten keine Einigkeit darüber, welche Indikatoren wirklich aussagekräftig sind und ob der Fear and Greed Index zu diesen zählt.

Fazit: Lass dich nicht von Angst und Gier beeinflussen

Am besten lässt du dich gar nicht erst von Gier und Angst bei deinen Anlageentscheidungen beeinflussen und investierst rational. Setze dir ein Ziel und verfolge eine klare Anlagestrategie, sodass du Emotionen wie Gier und Angst nicht zum Opfer fällst.

Abgesehen davon solltest du dich kontinuierlich weiterbilden und dir neues Wissen über die Börse aneignen. Dann wirst du automatisch nachts ruhiger schlafen können, weil du weißt, wie sich ein Großteil der Anleger in bestimmten Situationen verhält und wie der Aktienmarkt funktioniert.