Von Anleihen ist häufig die Rede: Doch wie funktioniert eine Anleihe und lohnt sich eine Investition in eine solche überhaupt?

In dem heutigen Beitrag erklären wir dir, was Anleihen sind, wie sie funktionierten und wie du sie handeln kannst.

Im Fernsehen wird meist nur über die Aktienmärkte berichtet, obwohl auch die Anleihenmärkte ihre Daseinsberechtigung haben. Allein der deutsche Staat hat derzeit Anleihen im Wert von 1,2 Billionen Euro im Umlauf (September 2020).

Anleihen einfach erklärt

Was sind also Anleihen und wie funktionieren sie?

Anleihen (englisch Bonds) sind an der Börse handelbare Schuldverschreibungen. Es handelt sich um Wertpapiere, die das Recht verbriefen, investiertes Geld nach Ablauf einer Laufzeit zurückzuerhalten und zwischenzeitlich Zinsen einzustreichen. Anleihen werden ebenfalls als „Rentenpapiere“ oder „Obligationen“ bezeichnet.

Vereinfacht steckt hinter jeder Anleihe ein Kredit, den Anleger dem Emittenten der Anleihe gewähren. Der Hausgeber (Emittent) verspricht hingegen, über die gesamte Laufzeit regelmäßig Zinsen zu zahlen. Die Rückzahlung in Höhe des Nennwerts der Anleihe erfolgt zum Ende der Laufzeit.

Die wichtigsten Merkmale von Anleihen sind feste Zinsen und eine feste Laufzeit. Herausgeber können Banken, Institutionen, Unternehmen und Staaten sein. Anleger und Anlegerinnen können privat oder institutionell sein.

Anleihen werden grundsätzlich nach ihrer Bonität unterschieden und verschiedenen Kategorien zugeordnet; z.B. „Investment Grade“, „Spekulativ“ oder „Junk“. Diese Aufgabe übernehmen Rating-Agenturen. Die Skala reicht von AAA als beste Bewertung bis hin zu D, was für Zahlungsausfall steht.

Wie funktioniert eine Anleihe?

Der Ausgabekurs einer Anleihe beträgt normalerweise 100 Prozent ihres Nennwerts. Durch Gebühren oder kleinere Zinsänderungen kann dieser Kurs leicht abweichen.

Wenn du eine Anleihe bis zum Ende ihrer Laufzeit hältst, ist deine Rendite ungefähr gleich mit den jährlichen Zinszahlungen. Während der Laufzeit schwankt der Kurs der Anleihe, weshalb sich deine Renditeerwartung bis zum Laufzeitende regelmäßig verändern wird.

Die erzielbaren Gewinne werden durch zwei Faktoren beeinflusst, die sich ständig ändern:

- Den aktuellen Marktzins (orientiert sich am Zins der Bundesanleihe)

- und den Bonitätsaufschlag (Unternehmen müssen wegen ihrer geringeren Finanzkraft einen höheren Zins zahlen)

Ein Beispiel, um dir die Funktionsweise einer Obligation näherzubringen: Du kaufst die Anleihe eines deutschen Unternehmens, die zu einem Kurs von 100 Prozent ausgegeben wird. Die jährliche Zinszahlung beträgt 5 Prozent und entspricht somit der erwarteten Rendite. Der aktuelle Marktzins der Bundesanleihe mit ähnlicher Laufzeit beträgt 3 Prozent pro Jahr, weshalb der Bonitätsaufschlag bei 2 Prozent liegt.

Wenn nun der Marktzins um 1 Prozent sinkt, müsste das Unternehmen nur noch 4 Prozent jährliche Zinszahlungen leisten, wenn es neue Anleihen ausgibt. Deshalb steigt der Kurs deiner Anleihe.

Bei einem steigenden Marktzins oder Bonitätsaufschlag würde der Kurs deiner Anleihe jedoch fallen.

Im Beispiel (Senkung um 1 Prozent) würde sich der Kurs so verändern:

| Restlaufzeit | 1 | 5 | 10 |

| Modifizierte Duration | 1,0 | 4,3 | 7,7 |

| Kurs in Prozent | 101 | 104 | 108 |

Hier noch ein passendes Video zu dem Thema:

Wichtige Begriffe zur Anleihe

Um das Thema noch leichter verstehen zu können, solltest du folgende Begriffe kennen.

| Nennwert | „Einkaufspreis“ der Anleihe bzw. das Geld, was der Emittent dem Anleger schuldet. Wenn du insgesamt 1000 Euro investieren möchtest, müsstest du bei einem Nennwert von 100 Euro 10 Anleihen kaufen. Der Nennwert wird durch die Division der gesamten Schuldsumme mit der Anzahl der ausgegebenen Anleihen berechnet. |

| Emission | Die Ausgabe wird als Emission bezeichnet. Diese kann auf unterschiedliche Art und Weise erfolgen – beispielsweise Selbstemission oder Fremdemission. |

| Emittent | Herausgeber von Schuldverschreibungen. Das können sowohl Staaten und Kreditinstitute als auch Unternehmen sein. |

| Kupon | Verzinsung der Anleihen. Der Emittent zahlt jedes Jahr Zinsen an die Anleger seiner Anleihen. Die Höhe des Kupons ist von der Bonität des Herausgebers, der Laufzeit und dem allgemeinen Zinsniveau abhängig. |

| Rendite | „Kupon“ bezeichnet den konkreten Zinssatz einer Anleihe, während Rendite den Ertrag definiert, den Anleger nach einem bestimmten Zeitraum erwarten können. Für die Berechnung der Rendite werden neben den Zinsen die Kosten und Kursentwicklung der Anleihe berücksichtigt. |

| Kurswert | Tagesaktueller Wert der Anleihe. Der Kurs wird in Prozent des Nennwerts angegeben (100 Prozent = Nennwert). Der Kurs ist nur für Investoren interessant, die ihre Anleihe vor Laufzeitende verkaufen möchten. |

| Rückzahlungskurs | Der Rückzahlungskurs beträgt in den meisten Fällen 100 Prozent. Es ist der Kurs, zu dem die Anleihe zurückgegeben wird. |

| Anleihevolumen | Gesamtwert bzw. Schuldsumme aller Anleihen |

| Bonität | Kreditwürdigkeit eines Wirtschaftssubjekts (Unternehmen, Staaten, Privatpersonen). Mithilfe der Bonität wird das Risiko eines Rentenpapiers eingeschätzt. |

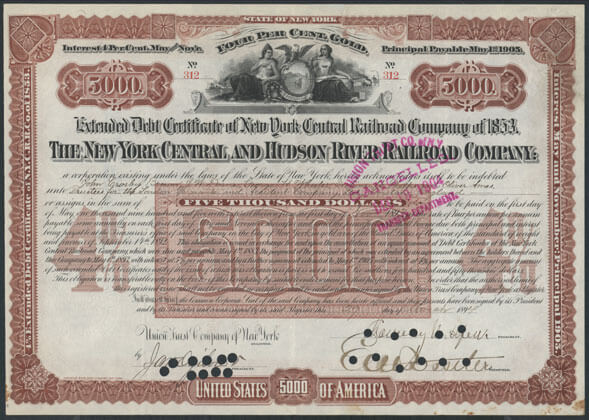

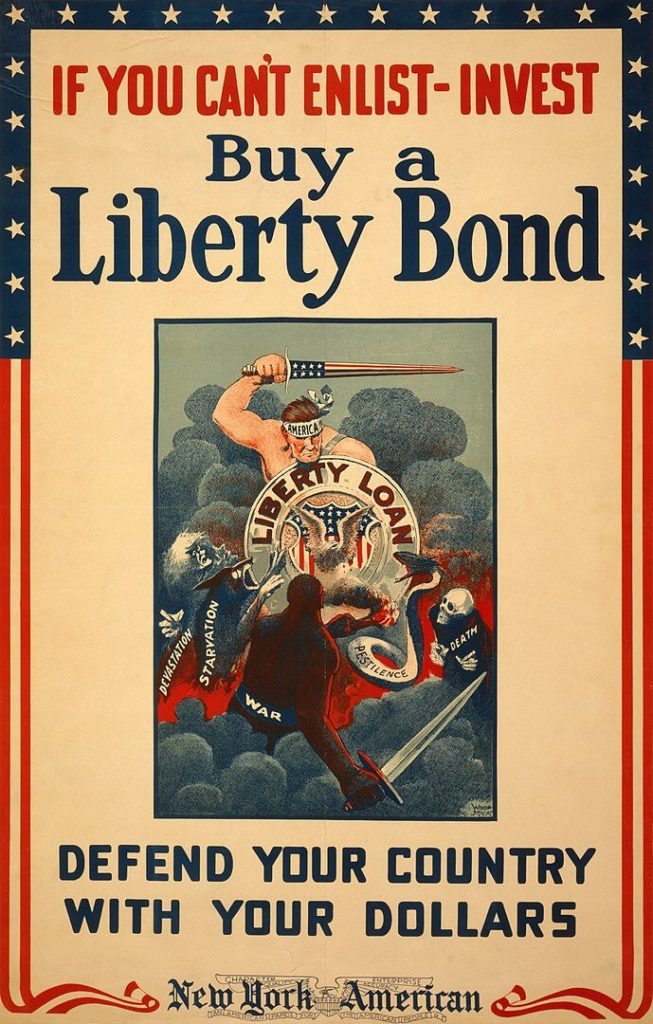

Geschichte der Anleihe

Die Geschichte der Anleihe geht bis ins Mittelalter zurück.

Damals gaben Städte sogenannte Rentenbriefe heraus, um ihre Schulden zu finanzieren.

Vorläufer der heutigen Staatsanleihen waren die mittelalterlichen Kriegsanleihen in Venedig und Florenz. In Venedig nahm der Doge Vitale Michiel II. im Jahr 1156 einen Kredit bei seinen venezianischen Bürgern auf, um mehr Geld für den Krieg zur Verfügung zu haben. Er zahlte seinen Bürgern das Geld mit Zinsen in Höhe von 4 Prozent zurück.

Richtig in Mode kamen Anleihen erst zur Zeit der Industrialisierung.

Vor- und Nachteile von Anleihen

Nichts ist einseitig – auch Anleihen haben Vor- und Nachteile. Diese stellen wir dir nun vor.

Vorteile:

- teilweise höhere Zinsen als bei klassischen Sparkonten

- meist überschaubares Risiko

- Obligationen können ein Aktienportfolio stabilisieren und diversifizieren

- Verkauf vor Ende der Laufzeit möglich

Nachteile:

- keine Einlagensicherung

- Es gibt also das Risiko eines Totalverlusts

Welche Arten von Anleihen gibt es?

Ja, du hast richtig gehört. Es gibt verschiedene Arten von Anleihen.

Man unterscheidet hauptsächlich nach Art der Verzinsung, dem Emittenten und der Höhe des Risikos.

- Staatsanleihen: Das sind Schuldverschreibungen die von Staaten ausgegeben werden. Sie werden ausgegeben, damit sich die Staaten finanzieren können. Die Laufzeiten sind sehr unterschiedlich. Von wenigen Monaten bis zu mehreren Jahrzehnten ist bei Staatsanleihen alles dabei. Anleihen von finanzstarken Ländern wie Deutschland gelten dabei als die sichersten Anleihen. Eine besondere Form der Staatsanleihen sind inflationsindexierte Anleihen, deren Zinszahlung sich nach der Inflationsrate richtet.

- Unternehmensanleihen: Auch viele Unternehmen geben Anleihen aus. Die Rendite von Unternehmensanleihen hängt von der Laufzeit sowie der Bonität des Unternehmens ab. Je höher die Finanzkraft des Unternehmens und je kürzer die Laufzeit, desto niedriger die Zinszahlung, die du erhältst. Das liegt an dem besonders niedrigem Risiko.

- Nachrangige Anleihen: Sollte der Herausgeber Insolvenz anmelden, erhältst du mit einer nachrangigen Anleihe dein Geld erst nach allen anderen Gläubigern zurück. Wegen dem höheren Risiko ist die Zinszahlung bei Nachrangigen Anleihen höher. Meistens geben Banken oder Versicherungen solche Obligationen aus.

- Hochzinsanleihen: Hierbei handelt sich um eine riskantere Form der Staats- und Unternehmensanleihen. Die Länder und Unternehmen, die Hochzinsanleihen herausgeben, besitzen eine vergleichsweise geringe Bonität. Eine Investition geht mit einem höheren Risiko einher. Alle Anleihen mit der Note „BB“ oder schlechter gelten als Hochzinsanleihen. Umgangssprachlich werden diese als Ramschanleihen oder „Junk Bonds“ bezeichnet.

- Wandelanleihen: Eine Mischung aus Aktien und Anleihen. Wandelanleihen können zu einem bestimmten Kurs in Aktien getauscht werden. Sie sind sehr risikoreich und komplex, weshalb sich Wandelanleihen nur für Experten eignen.

- Pfandbriefe: Pfandbriefe sind Unternehmensanleihen mit zusätzlichen Sicherheiten. Sollte das Unternehmen bankrott gehen, steht zusätzliches Vermögen zur Verfügung, mit dem die Pfandbriefe besichert sind. Die Rendite ist im Vergleich mit normalen Unternehmensanleihen allerdings deutlich geringer.

In Anleihen investieren

Du willst in Rentenpapiere investieren? Dann kommen hier alle wichtigen Infos.

Wie werden Anleihen gehandelt?

Anleihen werden in der Regel direkt an der Börse gehandelt.

Wenn du in Schuldverschreibungen investieren möchtest, musst du zuerst ein Depot eröffnen, in dem deine Wertpapiere zukünftig aufbewahrt werden.

Beim Handel fallen selbstverständlich Transaktionskosten an.

Einzelne Anleihen oder Fonds kaufen

Solltest du nicht genau wissen, in welche Rentenpapiere du investieren möchtest, bieten sich auch Anleihenfonds (Rentenfonds) an.

Der Vorteil ist, dass Rentenfonds diversifiziert sind, was das Verlustrisiko reduziert. Eine günstigere Alternative zu den aktiv gemanagten Rentenfonds sind passive Anleihen-ETFs.

Je nachdem ob du dich für einzelne Anleihen oder einen Fonds entscheidest, solltest du Folgendes beachten:

- Laufzeit: Wenn du in einzelne Schuldverschreibungen investierst, behältst du diese häufig bis zum Ende der Laufzeit und verkaufst sie nur unter besonderen Umständen. In einem aktiven Rentenfonds werden die Anleihen hingegen ausgetauscht, sobald sie nicht mehr den Kriterien entsprechen. Ein Fonds reagiert deshalb immer ähnlich auf Änderungen des Zinsniveaus, weil die Duration weitestgehend konstant bleibt. Sofern die Zinsen über einen längeren Zeitraum fallen, kannst du mit einem Fonds zusätzlich von Kurssteigerungen profitieren.

- Sicherheit: Anleihen werden nach ihren Risiken unterschieden. Eine Einschätzung liefern die Bewertungen von Ratingagenturen. Die Anleihen von finanzstarken Firmen oder Staaten verfügen über ein Rating von AA oder besser.

- Kosten: Für einen Rentenfonds fallen jährliche Verwaltungskosten an, die automatisch vom Fondsvermögen abgezogen werden. Diese solltest du im Blick behalten und die Verwaltungskosten einzelner Fonds untereinander vergleichen. Wähle den günstigsten Fonds. Am billigsten sind passiv gemanagte Anleihen ETFs. Bei einzelnen Anleihen fallen hingegen Kauf- und ggf. Verkaufsgebühren an.

Risiken von Anleihen

Ein Kauf von Anleihen ist immer mit Risiken verbunden – das muss dir klar sein.

Die Risiken sind je nach Art des Rentenpapiers unterschiedlich hoch. Das Risiko wird anhand der Bonität des Herausgebers ermittelt.

Je schlechter die Bonität, desto höher das Risiko. Je höher das Risiko, desto höher die Zinsen.

Staatsanleihen der Bundesrepublik Deutschland (Bundesanleihen) sind beispielsweise mit null Prozent verzinst, weil der Deutsche Staat als sehr finanzstark gilt und das Risiko somit sehr gering ist. Die Wahrscheinlichkeit, dass Deutschland seine Anleihen zurückzahlen kann, liegt bei nahezu 100 Prozent.

Lohnen sich Anleihen momentan?

Staats- und Unternehmensanleihen von wirtschaftlich soliden Ländern und Unternehmen zählen zu den sicheren Geldanlagen. Sie sind mit Festgeld vergleichbar.

Du legst einen gewissen Betrag an, erhältst dafür Zinsen und am Ende der Laufzeit wird dir dieser Betrag zurückgezahlt. Derzeit bringt Festgeld jedoch höhere Zinsen als die sicheren Anleihen.

Deshalb lohnen sich nur Anleihen mit einem höheren Risiko, deren Emittent eine niedrige Bonität hat. Die Zinsen von spekulativeren Obligationen sind noch höher als die des Festgelds. Der Unterschied ist, dass Festgeld mit bis zu 100.000 Euro der gesetzlichen Einlagensicherung unterliegt und Anleihen nicht.

Das Verlustrisiko ist bei Festgeld dementsprechend so gut wie nicht existent und bei spekulativen Anleihen vergleichsweise hoch.

Aktien bieten bei vergleichbarem Risiko höhere Renditechancen. Wir empfehlen dir deshalb eine Investition in Aktien. Wenn dir das zu riskant ist, solltest du auf Tagesgeld oder Festgeld zurückgreifen und eventuell einen Blick auf ETFs werfen.

Häufige Fragen und Antworten zu Anleihen

Häufig gestellte Fragen und Antworten zur Investition in Schuldverschreibungen.

Wie funktioniert eine Anleihe?

Vereinfacht gesagt steckt hinter jeder Anleihe ein Kredit, den Anleger dem Emittenten der Anleihe gewähren. Der Herausgeber des Rentenpapiers verspricht den Anlegern regelmäßige Zinszahlungen über die gesamte Laufzeit hinweg. Die Rückzahlung des Nennwerts erfolgt zum Ende der Laufzeit.

Kann eine Anleihe vor Ablauf der Laufzeit verkauft werden?

Ja, das kann sie.

Du kannst dir so Kursgewinne sichern. Der Kurs bei Anleihen funktioniert ähnlich wie bei Aktien und ETFs.

Der Unterschied ist, dass der Kurs nicht in Euro sondern Prozent des Nennwerts bemessen wird. Dieser unterliegt während der Laufzeit einigen Schwankungen, welche von der Bonität und den täglichen Aktivitäten an der Börse beeinflusst werden. Außerdem spielt der Marktzins eine Rolle. Zum Ende der Laufzeit nähert sich der Kurs dann wieder den 100 Prozent des Nennwerts an.

Welche Gemeinsamkeiten haben Aktien und Anleihen?

Anleihen und Aktien sind gar nicht so unterschiedlich, wie man anfangs denkt.

So wählst du beispielsweise sowohl Aktien als auch Anleihen nach deinen Erwartungen an das entsprechende Unternehmen aus.

Zusätzlich werden beide Wertpapiere an der Börsen gehandelt und bescheren regelmäßige Einnahmen – seien es Zinsen oder Dividenden.

Obligationen werden genauso wie Aktien in einem Wertpapierdepot verwahrt und lassen sich in einem Fonds bündeln.

Welche Unterschiede gibt es zwischen Aktien und Anleihen?

Trotzdem gibt es einige bedeutsame Unterschiede zwischen den beiden Wertpapieren.

Aktien verbriefen einen Unternehmensanteil und Schuldverschreibungen nur das Recht auf regelmäßige Zinszahlungen. Als Aktionär ist man Miteigentümer des Unternehmens und als Besitzer einer Anleihe lediglich „Gläubiger“. Aktionäre haben im Vergleich zu Anleihen-Besitzern auch Mitbestimmungsrechte.