Hast du dich schon mal gefragt, was „Ask“ in Bezug auf die Börse bedeutet? Falls ja, bist du hier genau richtig. Wir erklären dir, was man unter dem Börsenbegriff Ask versteht.

Ask ist Englisch und steht für „asked price“. Damit ist der Kurs gemeint, zu dem Wertpapiere, Devisen oder Edelmetalle zum Kauf angeboten werden. Die deutsche Übersetzung ist Briefkurs. Das Gegenteil von Ask ist der Bid (Geldkurs).

Was sind Bid und Ask?

Bei Bid und Ask handelt es sich um zwei Begriffe aus der Finanzwelt. Bid kann mit „bieten“ und Ask mit „nachfragen“ gleichgesetzt werden. Die Begriffe bezeichnen jeweils den Kaufs- bzw. Verkaufskurs von Wertpapieren oder ähnlichem.

Wenn du z.B. Aktien kaufen möchtest, so ist der geringste Preis, zu dem jemand verkaufen möchte, der Ask-Kurs (Briefkurs). Zu diesem Briefkurs kannst du die Aktien kaufen. Der Geldkurs (Bid-Kurs) ist hingegen der Kurs, den Verkäufer für den Verkauf ihrer Aktien erhalten. Es ist der höchste Preis, den ein Käufer bereit ist, für bestimmte Aktien zu zahlen.

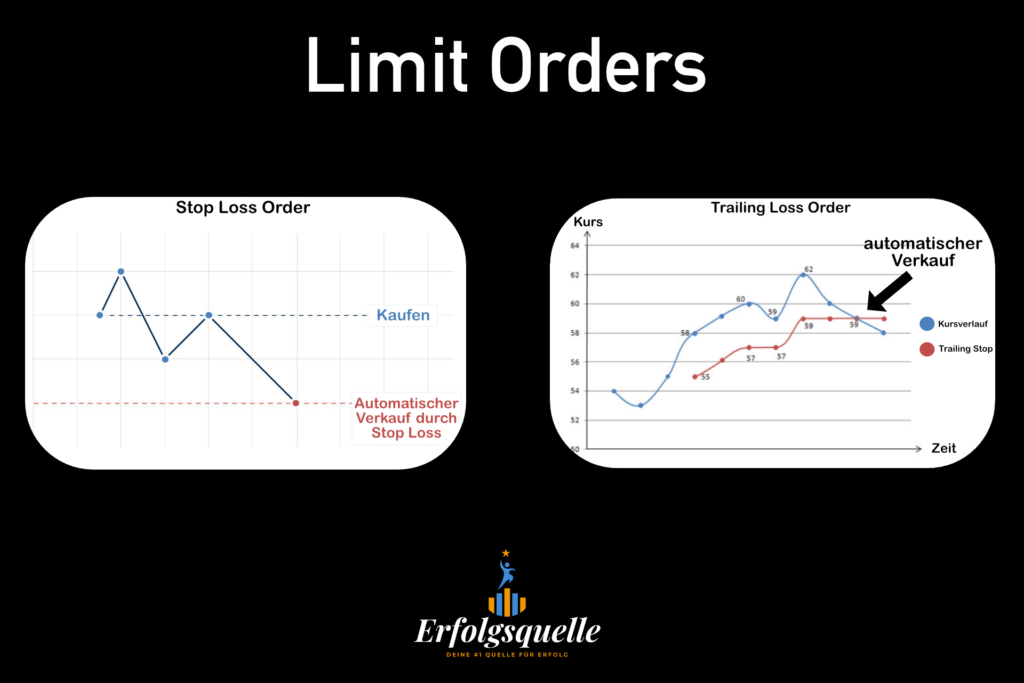

Bid und Ask ergeben sich durch die Limit Orders der Anleger. Diese Limit Orders werden durch die Market Orders eines anderen Anlegers ausgelöst.

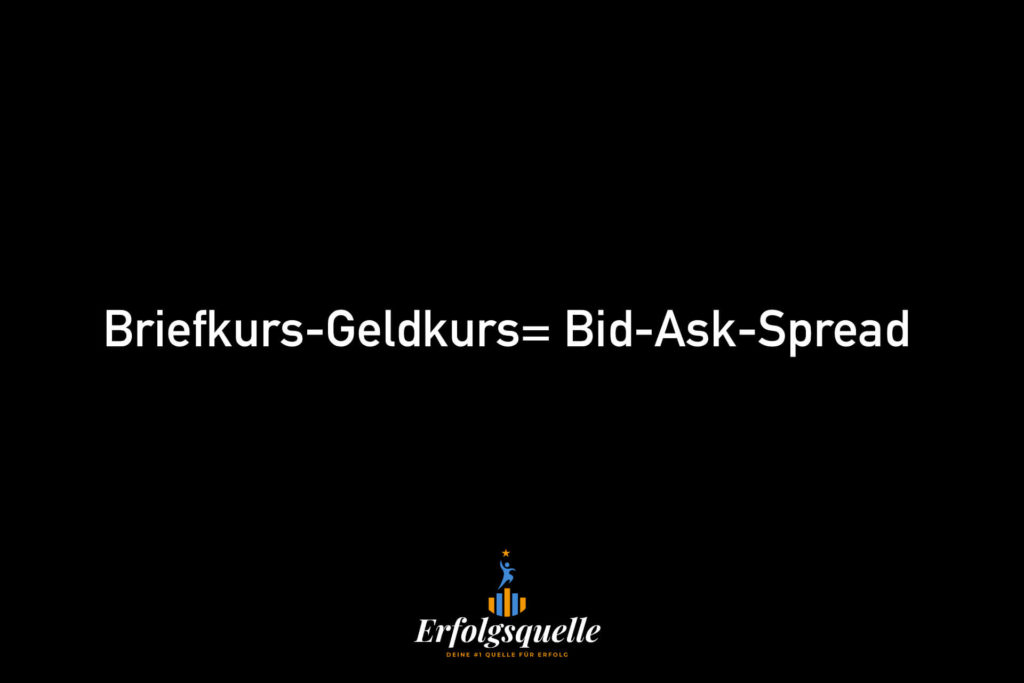

Was ist der Bid-Ask-Spread?

Der Bid-Ask-Spread ist die Differenz zwischen Bid und Ask, also Geld- und Briefkurs. Durch den Spread erhöhen sich die Transaktionskosten für den Erwerb eines Wertpapiers. Der Bid-Ask-Spread ist nicht festgelegt, variiert und hängt besonders von der Liquidität ab.

Da es sich beim Spread um die Gewinnspanne von Kreditinstituten und Börsen handelt, kann er nie negativ sein. Der Briefkurs wird immer höher als der Geldkurs sein. Solltest du Wertpapiere kaufen und sie direkt wieder verkaufen, würdest du einen Verlust in Höhe des Bid-Ask-Spreads erzielen.

Spread ist das englische Wort für „Spanne“ oder „Differenz“. Diese Spanne dient den Anlegern als Orientierung. Erst wenn die Differenz zwischen Kaufs- und Verkaufskurs wettgemacht wurde, kann Gewinn erzielt werden. Wenn die Spreads also besonders weit sind, ist das nachteilig. Zusätzliche Kosten wie Transaktions- oder Depotgebühren müssen natürlich ebenfalls berücksichtigt werden.

Der Spread kann je nach Broker und Börse unterschiedlich hoch sein. In der Regel kauft man immer eine bestimmte Stückzahl von Wertpapieren, weshalb zu jedem Bid-Ask-Spread ein bestimmtes Volumen gehört (die Stückzahl, die zu diesem Zeitpunkt am Markt gehandelt wird).

Eine Transaktion kommt immer dann zustande, wenn ein Käufer den angebotenen Briefkurs eines Verkäufers akzeptiert oder ein Verkäufer den nachgefragten Geldkurs eines Verkäufers.

Unterschied zwischen Limit und Market Orders

Um den Bid-Ask-Spread verstehen zu können, ist es wichtig, den Unterschied zwischen Limit und Market Orders zu kennen.

Der Kurs eines Wertpapiers bewegt sich nämlich nur durch die Nutzung von Market Orders. Ohne die direkten Kaufs- und Verkaufsorders würde sich der Preis nicht verändern. Niemand würde die Limit Orders bedienen. Nur per Market Order werden die passiven Limit Orders abgearbeitet. Wenn alle Limit Orders auf einem bestimmten Bid oder Ask abgearbeitet wurden, erfolgt eine Preisänderung, da Angebot und Nachfrage nicht mehr im Gleichgewicht sind.

Faktoren für die Höhe des Spreads

Doch wie kommt ein Spread nun zustande und welche Faktoren beeinflussen seine Höhe? Grundsätzlich kann sich die Differenz zwischen Geld- und Briefkurs je nach Wertpapier und Handelszeit unterscheiden.

Folgende Faktoren spielen bei der Höhe eines Spreads die größte Rolle:

- Das Angebot: Wie viele Wertpapiere werden zum Verkauf angeboten?

- Die Nachfrage: Wie viele Anleger wollen ein spezielles Wertpapier kaufen?

- Die Handelsintensität: Gibt es ein großes Handelsvolumen oder ist es nur ein kleiner Nebenwert, der selten gehandelt wird?

Liquidität

Die Liquidität eines Wertpapiers oder Finanzobjekts ist der wichtigste Faktor für den Bid-Ask-Spread. Aktien, die beispielsweise von sehr vielen Marktteilnehmern gehandelt werden, haben eine hohe Liquidität.

Die Liquidität ist dafür verantwortlich, wie einfach man einen Vermögenswert handeln kann. Wenn es wenig Liquidität gibt, befindet sich nicht auf jedem Preis eine Limit Order, wodurch der Kauf oder Verkauf eines Wertpapiers zum gewünschten Preis erschwert wird.

Die Börse führt Market Orders deshalb immer zum nächstbesten Preis aus. Somit wird ein fairer Preis für den Vermögenswert bestimmt.

Handelsvolumen

Das Handelsvolumen steht mit der Liquidität in Einklang. Wenn der Markt sehr liquide ist, ist meist auch das Handelsvolumen sehr hoch.

Jedoch kann sich dieses kurzfristig ändern und ist von der Marktsituation abhängig. In Zeiten eines Börsencrashs kommt es beispielsweise zu einem erhöhten Handelsvolumen und einer geringeren Liquidität. In schwierigen Zeiten versuchen Anleger ihre Positionen um jeden Preis abzustoßen, während auf der Käuferseite nur eine zurückhaltende Stimmung herrscht. Es entsteht ein Angebotsüberhang, sodass der Market Maker die Bid-Ask-Spreads ausweitet, um weitere Anleger vom Handel abzuhalten. Dadurch soll die Marktsituation beruhigt werden.

Werte, die eine geringe Liquidität aufweisen, werden auch wenig gehandelt. Bei solchen Wertpapieren solltest du aufpassen. Meist gilt hierbei folgendes: Je größer die Order, desto höher der Spread.

Wie berechnet man den Bid-Ask-Spread?

Um dir die Berechnung eines Spreads zu erklären, kommt hier ein Beispiel.

Die Siemens Aktie hatte am 29.04.2020 folgende Geld- und Briefkurse an der XETRA Computerbörse: Geld 87,93 € und Brief 87,94 €. Der Bid-Ask-Spread betrug also 1 Cent (Briefkurs-Geldkurs). Das sind 0,01 Prozent (Spreadbetrag/ Geldkurs). Bis zur Zeit der Feststellung betrug der Umsatz der Siemens Aktie 223 Millionen Euro.

Diese Werte vergleichen wir nun mit denen einer deutlich weniger liquiden Aktie wie der Heidelberger Druckmaschinen AG. Die Geld- und Briefkurse der Aktie lagen am 29.04.2020 bei 0,671 € und 0,673 €. Der Spread ist hier zwar vom Betrag (0,002 €) her geringer aber prozentual höher (0,3 %). Die Ursache liegt in der geringeren Liquidität der Aktie. Bis zur Feststellung betrug der Umsatz der Heidelberger Druckmaschinen Aktie nur 679 Tausend Euro.

Der Vergleich zeigt, dass das Handelsvolumen und die Liquidität maßgeblich den Spread beeinflussen.

Spreads bei ETFs

Die Höhe des Bid-Ask-Spreads bei ETFs ist von zwei Faktoren abhängig – dem Broker und der Liquidität des ETFs. Bei liquiden ETFs gibt es häufig keinen großen Spread. Bid und Ask liegen direkt nebeneinander. Bei weniger liquiden Indexfonds kann es zu höheren Spreads kommen.

Ein Vorteil von ETFs sind die niedrigen Handelskosten (im Vergleich zu Aktien). In der Praxis sind die Spreads für ETF-Anteile meist sehr gering. Besonders liquide Welt-ETFs weisen in der Regel einen Bid-Ask-Spread von etwa 0,1 Prozent auf.

Spreads bei Futures

Futures (Terminkontrakte) sind generell sehr liquide, weshalb bei diesen der Spread kaum nennenswert ist. Vorsicht ist jedoch bei hoher Volatilität geboten. In manchen Situationen wird die Liquidität des Terminmarkts kleiner und die Kurse bewegen sich schneller.

Spreads im Forex und CFD Handel

Bei Forex und CFDs sieht es etwas anders aus. Forex und CFD Broker schlagen je nach Kontomodell immer einen Spread auf den aktuellen Marktpreis. Die Broker sind im Gegenzug Liquiditätsanbieter. Außerdem ist der Bid-Ask-Spread der Gewinn des Brokers bzw. der Börse. Manche Broker verzichten auch auf einen Aufschlag. Dort muss dann jedoch abhängig vom Volumen eine Handelskommission bezahlt werden.

Wie vermeide ich einen hohen Bid-Ask-Spread?

Wenn du schon einmal Day Trading betrieben hast, weißt du, dass Handelsgebühren dein größter Feind sind. Um die Kosten eines Spreads zu minimieren, solltest du vor der Platzierung einer Market Order immer einige Minuten den Spread beobachten.

Wirtschaftlich angespannte Situationen (z.B. der Beginn eines Börsencrashs) sind keine gute Idee für Marktein- oder Ausstiege. Platziere deine Orders zudem nicht unmittelbar nach Markteröffnung oder Schließung.

Wo gibt es einen hohen Bid-Ask-Spread?

In der folgenden Tabelle findest du eine Übersicht, wann es zu einem niedrigen oder hohen Spread kommt.

| Niedriger Spread | Hoher Spread |

|---|---|

| Futures | Aktien mit geringer Liquidität |

| Viel gehandelte Aktien | Märkte mit hoher Volatilität und wenig Handelsvolumen |

| Forex Handel (Spread abhängig vom Broker) |

Limit Orders verwenden

Vor allen Dingen als Börsenneuling solltest du dich mit den verschiedenen Ordertypen auseinandersetzen. Limit Orders sind die beste Möglichkeit, den Spread weitestgehend zu reduzieren.

In volatilen Phasen kann es mit einer normalen Market Order zu einer unvorteilhaften Ausführung kommen. Limit Orders erhöhen zusätzlich die Chance, einen attraktiveren Kurs als den aktuellen Marktpreis zu erhalten. Anleger vermeiden mit Limit Orders mögliche Zusatzgebühren eines Marktplatzes.

Prozentualen Spread vergleichen

Wie das obige Beispiel verdeutlicht, kommt es vor allen Dingen auf den prozentualen Spread an. Den Bid-Ask-Spread einzelner Finanzobjekte solltest du deshalb immer nur prozentual vergleichen.